不動産投資家専門!税理士紹介ドットコムは、株式会社イーネットが提供する不動産投資家の為だけの税理士紹介サービスです。

- 不動産投資家専門!税理士紹介ドットコム TOP

不動産投資と損益計算書

不動産投資と損益計算書

不動産投資では税金対策が非常に重要になってきます。

とくにサラリーマンが投資に手を出す場合には確定申告に関する知識をしっかりと身につけておくことが大事なのです。

個人事業主の確定申告では白色申告と青色申告の2種類がありますが、青色申告で行う場合に作成するのが「損益計算書」です。

なお、白色申告の場合は収支報告書となります。

書類の内容そのものは同じですが、青色申告の場合は特別控除が適用される点に大きな違いがあります。そのため不動産投資を行う際には損益計算書が欠かせないのです。

損益計算書って?

この損益計算書とはその名の通り、不動産収入から必要経費を差し引いたうえで最終的な所得を計算したものです。

つまりこの損益計算書がその年の課税額・控除額を決めることになるわけです。

不動産投資では単に不動産を購入し、賃貸に出すだけで利益を得ることが出来るわけではありません。

建物の維持・管理に少なからぬ負担がかかります。老朽化すれば修繕やリフォームが必要になってきますし、時代のニーズに併せて新たな設備を導入する必要も出てくるでしょう。

当然のことながらよい設備・環境を整えた不動産には多くの借り手が集まりますし、魅力のないところには集まりません。

安定した家賃収入を得るためには管理・維持の出費を惜しんではならない一方、その出費が経営を圧迫するような状況も避けなければならないのです。

この辺は経営者としてのさじ加減が求められるところです。

この損益計算書の肝は不動産収入の範囲内と経費として計上できる範囲内を明確にしたうえで作成していくこと。

不動産収入の点では家賃収入のほか、入居の際の敷金・礼金、さらに共益費や水道・光熱費も含まれます。

なお、敷金に関しては返還する必要がない範囲に限られるので注意しましょう。

一方必要経費に関しては先にあげた修繕やリフォーム、新たな設備・機器の導入のほか、賃貸物件にかかる固定資産税、都市計画税、損害保険料などが含まれます。

さらに不動産の管理を管理会社に依頼している場合には管理委託費用も含まれますし、ローンで不動産を購入した場合には利息も経費として計上できます。

意外なところでは確定申告などの際に依頼した税理士への報酬、建て替えの際に入居者に支払った立退き料なども経費の範囲です。

こうした収入と支出の計算を行ったうえで損益計算書を作成するわけです。

いわば不動産投資の基礎といってもよいでしょう。これとキャッシュ・フロー、賃貸対照表を不動産投資における財務諸表と呼んでいます。

事業を行ううえで欠かせない知識となるだけに必ず踏まえておきましょう。

不動産投資に強い税理士のご紹介・面談設定までの流れ

お問い合わせ・ご相談はこちらから

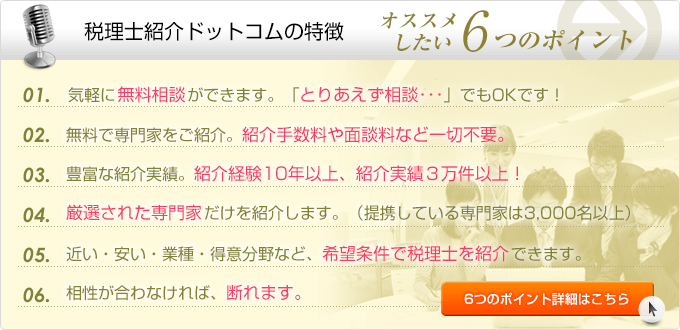

不動産投資税務に関する無料相談受付中

「とりあえず相談したいんだけど・・・」

もちろん大歓迎です!

税理士の紹介無料!面談による相談も無料!

専用フォームはこちらから

お問い合わせ・ご相談はこちら

まずはどのようなことでもお気軽にご相談くださいませ。

専用フォームはこちらから

メインメニュー

特集記事:TOPICS!

不動産を少しでも高く売るために!不動産売却ノウハウ

コラム

不動産投資と税理士

アパート・マンション経営にまつわる税金について

不動産投資の経費とは?

借地権と税金について

不動産譲渡所得(所得税)について

消費税について

不動産相続と税金について

法人VS個人

サラリーマン大家向け

不動産投資と資金調達・融資

不動産投資と財務諸表

不動産投資と保険

不動産投資家なら知っておきたい専門家の活用法

用語集

Copyright (C) 2015 不動産投資の税務のことなら、不動産投資家専門!税理士紹介ドットコム All Rights Reserved.

掲載コンテンツ・イメージの転写・複製等はご遠慮下さい。